知識がないと見落としがちですが、美術品を売却する場合は税金が掛かります。ただ、金額によっては課税対象にならないケースも。本ページでは、美術品を売却する際に押さえておきたい、税金周りの基本知識を解説します。

目次

美術品を売却すると譲渡所得に税金(所得税)が掛かる

美術品に限らず、日本の法律では資産をだれかに譲り渡す場合に税金が発生します。対象となる資産はさまざまですが、例えば以下のようなものが当てはまります。

譲渡所得の対象となる資産には、土地、借地権、建物、株式等、 金地金、宝石、書画、骨とう、船舶、機械器具、漁業権、取引慣行のある借家権、配偶者居住権、配偶者敷地利用権、ゴルフ会員権、特許権、著作権、鉱業権、土石(砂)などが含まれます。

引用元:@No.3105 譲渡所得の対象となる資産と課税方法|国税庁

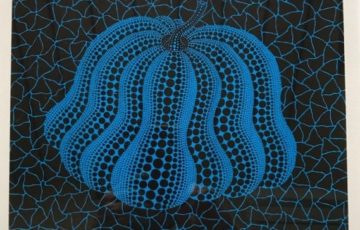

上記は国税庁の公式サイトに載っている課税対象となる資産の例です。美術品の多くは、「金地金、宝石、書画、骨とう」のいずれかに該当するでしょうから、基本的には税金が発生するものと考えてよいでしょう。

譲渡所得が30万円以下の場合は非課税

美術品の売却には所得税が掛かりますが、もし譲渡所得(経費や控除等を差し引いた金額)が30万円以下であれば、非課税となります。

先に紹介した国税庁のページにも、「貴金属や宝石、書画、骨とうなどで、1個または1組の価額が30万円を超えるもの」は所得税の対象から除外されることが明記されています。

具体的な所得税の計算法

売却で得た利益には所得税が掛かる、というと、取引相手から渡された金額に丸々課税されてしまうような印象がありますよね。

ただ個人的に楽しむために購入した美術品であっても、税の観点からは仕入れに当たります。利益を得るために必要な経費、と捉えられるわけです。

そのため、まず売却した金額からその美術品の購入に掛かった費用、また売却に掛かった諸費用(業者の出張費や査定料)が差し引かれます。

また、美術品を所有していた期間に応じて、そこからさらに特別控除額(納税者の負担を考慮して差し引かれる所定の金額)が差し引かれます。

短期譲渡所得と長期譲渡所得

特別控除の金額は、取引する美術品を所有していた期間によって異なります。

譲渡した年の1月1日時点で、所有期間が5年以下の場合は短期譲渡所得、5年以上の場合は長期譲渡所得と判断されます。

いずれも特別控除として50万円が差し引かれますが、長期譲渡所得の場合は差し引いた後の50%がさらに控除されます。

譲渡益の合計が50万円以下の場合は、その金額までしか控除されません。

購入した金額がわからない場合

相続した美術品を売却する場合、購入金額がわからないことも少なくありません。この場合、買取してもらった金額の5%が購入費として解釈されます。

購入時と比べて20倍も価値が上昇するケースは多くありませんから、本来課税額から差し引ける金額よりもずっと小さい金額となり、その分税金が高くなります。

なるべくなら税金を申請する前に調査を行い、領収書等、購入金額のわかる書類を用意しておくことをおすすめします。

具体的な計算式

最後に、美術品の売却に掛かる所得税を算出する計算式をまとめます。

所有年数が5年以上の場合

所得税 = (売却金額 – (購入金額 – 諸経費) – 50) 1/2 * 所得税率

所有年数が5年未満の場合

所得税 = (売却金額 – (購入金額 – 諸経費) – 50) * 所得税率

ちなみに、課税される税率は以下のとおりです。

| 課税される所得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000円 から 1,949,000円まで | 5% | 0円 |

| 1,950,000円 から 3,299,000円まで | 10% | 97,500円 |

| 3,300,000円 から 6,949,000円まで | 20% | 427,500円 |

| 6,950,000円 から 8,999,000円まで | 23% | 636,000円 |

| 9,000,000円 から 17,999,000円まで | 33% | 1,536,000円 |

| 18,000,000円 から 39,999,000円まで | 40% | 2,796,000円 |

| 40,000,000円 以上 | 45% | 4,796,000円 |

※当サイトでは、専門知識に長けたサイト管理者の監修のもと、編集部内で独自基準による徹底的なリサーチを行い、客観的・適正な情報発信を行っております。